هفت خوان بورس برای رونق!

عصر ایران؛ علیرضا باغانی - ماه ششم بورس تهران با تغییرات معنا داری در متغیرهای مهمی همچون مقدار شاخص و ارزش معاملات همراه بود، تاجایی که بازدهی بازار سهام در سال 96 تا به اینجای کار به 11 درصد رسید.

متغیرهای بازار سهام زمانی صعودی شدند که بلافاصله پس از استقرار کابینه جدید نرخ سود بانکی 15 درصدی جدی گرفته شد.تابستان سال گذشته هم شورای پول و اعتبار حداکثر نرخ سود سپرده های یکساله بانکی را برابر با 15 درصد تعیین کرده بود ، اما این مصوبه تنها چند هفته از سوی بانک ها جدی گرفته شد ، حال آن که از 11 شهریور ماه بانک مرکزی با تشدید نظارت ها تا به اینجای کار توانسته جلوی پرداخت سود بیش از 15 درصدی به سپرده گذار را دست کم به صورت مستقیم و آشکارا بگیرد.

بازار سهام اما در شرایطی وارد هفتمین ماه سال می شود که فاکتورهای مهمی روی فعالیت آن اثر گذار است و در ادامه تلاش شده تا در هفت پرده تصویر صریحی از دغدغه ها و متغیرهای اثر گذار بر بازار سهام به نمایش گذاشته شود...

پرده اول : بازار نرخ سود 15 درصدی را باور می کند اگر صندوق های بورسی بگذارند...

نرخ سود سپرده بانکی 15 درصد شده و بررسی های میدانی نشان می دهد که همه بانک ها و موسسات اعتباری این مقررات جدید را در حال حاضر رعایت کرده و حتی به سپرده های خاص عدد بالا هم ، دست کم به طور عیان نرخ سودی بالاتر از 15 درصد نمی دهند. اما مشکل در بورس خودماست.بر مبنای قانون توسعه ابزارها و نهادهای مالی مصوب 88 در بازار سهام نهادهای مالی تحت عنوان صندوق های سرمایه گذاری مشترک که در دنیا Mutual Funds شناخته می شود راه اندازی شد.کار این صندوق ها جذب منافع از مردم و سرمایه گذاری در بورس بود.در واقع افراد غیر حرفه ای و غیر متمرکز برای این که بتوانند سرمایه گذاری کم ریسکی در بازار سهام داشته باشند سرمایه خود را به طور قانونی در اختیار این نهادهای مالی قرار می دادند و از سود یا زیان های احتمالی بازار سهام و سبد سهامی که توسط افراد متخصص برایشان ایجاد شده بهره مند می شدند.

همزمان با ایجاد این نهادهای مالی پای نوع جدیدی از صندوق های سرمایه گذاری ثابت به بازار سهام باز شد،این صندوق های جدید، بادرآمد ثابت بودند و در دنیا تحت عنوان Fix Income شاخته می شدند.

این صندوق ها منابع مالی جذب شده خود را در بسترهای بدون ریسک سرمایه گذاری می کنند مثل سپرده های خاص ، اوراق مشارکت،اسناد خزانه و از این قبیل بسترهای سرمایه گذاری.

اما در ماه های گذشته به دلیل انتقادهای زیادی که به این صندوق ها شد آن ها ملزم شدند که حداقل 5 درصد از منابع خود را در بورس سرمایه گذاری کنند، چندی بعد این حداقل 10 درصد شد که البته ظاهرا رسما ابلاغ نشد. اخیرا هم خبر آمد که بورس در حال تدوین دستورالعملی است مبنی بر این که صندوق های بادرآمد ثابت بتوانند تا 50 درصد از دارایی خود را سهام بخرند که البته بعید به نظر می رسد چون آن ها پیش تر زیر بار همان 5 درصد سرمایه گذاری حداقلی که نسبت به آن ملزم شده بودند هم نرفته بودند!

شاید بپرسید ساز و کار فعالیت این صندوق ها چیست؟صندوق های سرمایه گذاری بادرآمد ثابت که خود در دسته بندی های صرفا با درآمد ثابت و درآمد ثابت تقسیم می شوند،در قالب فروش واحد های سرمایه گذاری جذب منابع می کنند.یعنی شما در ابتدای ماه به یکی از این صندوق ها مراجعه می کنید.فرم صدور واحد سرمایه گذاری پر می کنید.10 واحد سرمایه گذاری (یونیت) به مبلغ 1 میلیون تومان (قیمت اسمی هر یونیت این صندوق ها 100 هزار تومان است)سرمایه گذاری می کنید.صندوق در پایان هر ماه یک مجمع مختصر و مفید برگزار می کند و به سرمایه گذاران سود می دهد . مثلا اگر در پایان ماه ارزش هر واحد سرمایه گذاری به دلیل سود سپرده ها و سایر سرمایه گذاری ها 2 درصد باشد شما می توانید هر واحد سرمایه گذاری خود را با نرخ 102 هزار تومان اصطلاحا باطل کرده و حداکثر تا سه روز بعد اصل و سود سپرده خود را دریافت کنید وگرنه 2 درصد سود تحقق یافته شما ابتدای هر ماه به حساب شما واریز خواهد شد، به همین راحتی.

حالا ربط این صندوق ها به وضعیت بورس این است که این صندوق ها که اکنون تعداد آن ها به بیش از 60 نهاد مالی می رسد بیش از 120 هزار میلیارد تومان نقدینگی جذب کرده اند یعنی معادل 10 درصد از نقدینگی شناور در کشور و مهم تر این که چون این صندوق ها تحت نظارت سازمان بورس و اوراق بهادار اداره می شوند و به طور قانونی می توانند نرخ سودی بالاتر از نرخ های مصوب شورای پول و اعتبار پرداخت کنند،هم اکنون به رقیب مهمی برای بازار سرمایه تبدیل شده اند.به ویژه آن که در حال حاضر برخی از بانک ها سپرده گذاران خود را به سرمایه گذاری در صندوق های با درآمد ثابتی تشویق می کنند که به آن ها وابستگی دارند و به این ترتیب پس از کاهش نرخ سود بانکی موجودی این صندوق ها نه تنها منفی نشده بلکه مثبت هم شده است!در واقع همیشه راهی برای دور زدن نرخ های مصوب شورای پول و اعتبار و بانک مرکزی هست.بیشتر این صندوق ها منابع خود را در سپرده های بلند مدت سرمایه گذاری کرده و از بابت دریافت سود بیست و چند درصدی تا سال های 98 و 99 خیالشان راحت است و این که با دریافت حتی کامزدهای خود بتوانند دست کم 20 درصد سود تقدیم سرمایه گذاران خود کنند!

ورودی مثبت صندوق های بادرآمد ثابت پس از تغییر نرخ سود بانکی

|

کل خالص ارزش دارایی ها (میلیون ریال) |

|||||

|

ردیف |

نام صندوق |

96/06/11 |

96/06/24 |

مبلغ تغییر |

درصد تغییر |

|

1 |

گنجینه زرین شهر |

249,387,326 |

259,797,324 |

10,409,998 |

4% |

|

2 |

صندوق یکم کارگزاری بانک کشاورزی |

174,238,116 |

185,130,108 |

10,891,992 |

6% |

|

3 |

ره آورد آباد مسکن |

150,534,070 |

149,703,684 |

-830,386 |

-1% |

|

4 |

لوتوس پارسیان |

116,924,592 |

127,872,747 |

10,948,155 |

9% |

|

5 |

مشترک آتیه نوین |

92,665,169 |

96,860,114 |

4,194,945 |

5% |

|

6 |

با درآمد ثابت کوثر یکم |

41,212,500 |

59,761,650 |

18,549,150 |

45% |

|

7 |

نگین رفاه |

45,961,350 |

50,116,229 |

4,154,879 |

9% |

|

8 |

گسترش فردای ایرانیان |

46,278,357 |

46,704,035 |

425,678 |

1% |

|

9 |

کاردان |

36,228,666 |

37,481,662 |

1,252,996 |

3% |

|

10 |

گنجینه امید ایرانیان |

36,861,580 |

35,552,355 |

-1,309,225 |

-4% |

|

11 |

مشترک یکم ایرانیان |

26,426,668 |

25,273,733 |

-1,152,935 |

-4% |

|

12 |

اندوخته پایدار سپهر |

18,224,444 |

24,477,649 |

6,253,205 |

34% |

|

13 |

توسعه تعاون صبا |

21,157,466 |

22,565,218 |

1,407,752 |

7% |

|

14 |

سرمایه گذاری اوج ملت |

16,489,391 |

16,456,104 |

-33,287 |

0% |

|

15 |

امید انصار |

13,954,219 |

16,134,280 |

2,180,061 |

16% |

|

16 |

مشترک اندیشه فردا |

15,587,043 |

14,704,922 |

-882,121 |

-6% |

|

17 |

بانک گردشگری |

11,189,829 |

14,008,635 |

2,818,806 |

25% |

|

18 |

آرمان کارآفرین |

11,010,753 |

11,146,409 |

135,656 |

1% |

|

19 |

مشترک کارگزاری کارآفرین |

10,623,992 |

10,587,070 |

-36,922 |

0% |

|

20 |

بانک ایران زمین |

7,923,474 |

10,853,835 |

2,930,361 |

37% |

|

آخرین وضعیت سود بانک ها و صندوق های وابسته به آن ها |

||||

|

ردیف |

نام بانک |

نرخ سود کوتاه مدت |

نرخ سود بلند مدت |

نرخ سود صندوق |

|

1 |

بانک ملی(شعبه یوسف آباد) |

10% |

15% |

- |

|

2 |

بانک ملی (شعبه مطهری) |

10% |

15% |

- |

|

3 |

بانک مسکن (شعبه مطهری) |

10% |

15% |

- |

|

4 |

بانک سپه (شعبه مطهری) |

10% |

15% |

- |

|

5 |

بانک سرمایه (شعبه مطهری) |

10% |

15% |

فاقد صندوق |

|

6 |

بانک قوامین (شعبه مطهری) |

10% |

15% |

- |

|

7 |

بانک پارسیان(شعبه مطهری) |

10% |

15% |

20% |

|

8 |

بانک اقتصاد نوین(شعبه مطهری) |

10% |

15% |

19% |

|

9 |

بانک کار آفرین (شعبه مطهری) |

10% |

15% |

19% |

|

10 |

بانک دی(شعبه مطهری) |

10% |

15% |

15% |

|

11 |

موسسه مالی و اعتباری ثامن |

10% |

15% |

- |

در واقع تا نرخ سود صندوق های بادرآمد ثابت مهار نشود و همه منافذی که به سپرده گذار بازده بدون ریسکی بالاتر از 15 درصد پرداخت می کند کنترل نگردد،بازار سهام شاهد ورود نقدینگی زیادی نخواهد بود.

پرده دوم : شایعه تغییرات!

در بازار سهام همواره رئیس سازمان بورس و اوراق بهادار از دید فعالان بازار سهام در معرض تغییر قرار داشته است.از زمان روی کار آمدن حسن روحانی ، بازار سهام انتظار داشت علی صالح آبادی تغییر کند تا بازار مثبت شود.اما او حدود 18 ماه پس از پیروزی روحانی در انتخابات 92 از بورس رفت ، لکن وضعیت بورس بدتر شد!پس از او محمد فطانت آمد تا ناجی بورس باشد اما او هم در طول حدود 20 ماه حضور در پست ریاست بورس تنها در زمستان 94 چند هفته مثبتی را برای اهالی بورس رقم زد.

پس از او شاپور محمدی از تابستان 95 آمد تا بلکه بازار سهام با این بهانه از رخوت فاصه بگیرد اما در ماه های حضور او بازار سهام شرایط رکودی تری را تجربه کرد.

حالا هم با روی کارآمدن دولت دوازدهم و وزرای جدید اقتصاد بازهم حرف هایی که فعلا درگوشی است از تغییر در بورس خبر می دهد.برخی یکی از معاونین فعلی بورس را رئیس جدید می دانند و برخی دیگر هم از رفقای خود به عنوان گزینه های احتمالی سخن می گویند.مسعود کرباسیان هم که دو هفته پیش در اولین جلسه شورای عالی بورس شرکت کرد و این جلسه هم مثل جلسات دیگر به حرف های کلی اختصاص پیدا کرد!

درست است که تغییر رئیس بورس مهم است و می تواند درجه ریسک بازار سهام را بالا و پائین ببرد اما به اعتقاد نگارنده این تغییر یا عدم تغییر آن قدرها هم در سرنوشت سود و زیان سرمایه گذاران با اهمیت نیست.غیر از دوران 10 ساله علی صالح آبادی که تصمیم گیری ها با قدرت زیادی دنبال می شد و هنوز ساز و کار و دستورالعمل های نانوشته زیادی وجود نداشت ،این که رئیس بورس چه کسی باشد ، تغییر کند یا نه در سرنوشت بازار سهام اثر زیادی داشت اما در مقطع کنونی و دایره محدود اختیارات ، تغییر رئیس بورس شاید اثر زیادی نداشته باشد.البته شخص رئیس سازمان بورس در خیلی از متغیرهای بازار سهام مثل توقف نماد ها ، مهار صندوق های سرمایه گذاری و ...اثرگذار است که امیدواریم در این خصوص با جدیت بیشتری تصمیم گیری شود.

پرده سوم : اعتماد های از دست رفته

از دی ماه 92 تاکنون یعنی چیزی در حدود 4 سال اصل اعتماد در بورس تهران با خدشه جدی مواجه شده است.از آن زمانی که مسئولین دائما وعده بهبود بازار را می دادند اما سرمایه های مردم به مانند آن که در کوره پول سوزی ریخته شده باشد ، در این بازار از بین رفت.تازه شاخص بازار سهام به لطف معاملاتی هدایت شده در حال رسیدن به قله ای است که یکبار در 15 دی 92 تجربه کرده بود.در این حدود 4 سال رخدادهای ناخوشایندی در بورس ما اتفاق افتاد.ماجرای تقلب بزرگ در کنتورسازی ایران که با اطلاعات دروغین ارزش سهام آن بیش از 10 برابر شد تا داستان آذرآب و هپکو و چند شرکت ریز و درشت دیگر که مردم در سهام آن ها زیان های سنگینی کردند در کنار مداخله های مکرر دولت در فضای کسب و کار شرکت ها از جمله نرخ خوراک پتروشیمی ها ، بهره مالکانه سنگ آهنی ها ، نرخ خوراک و فرآورده و از این دست مداخلات سبب شده تا سرمایه ها از بورس فاصله بگیرند.به همه این ها ریسک توقف نماد در بورس و مداخلات نهاد ناظر را هم اضافه کنید.

این روز ها هر کسی که به سرمایه گذاری در بورس فکر می کند دائما درجستجوی این سوالات است؟نماد چقدر با ریسک توقف مواجه است؟دولت چقدر می تواند نرخ محصولات یا ماده اولیه آن را تغییر دهد؟راستی فلان فرد بدنام که در سهام این شرکت نیست!؟

این پرده از بورس تهران سمفونی ناخوشایندی است از رخدادهایی که در دولت یازدهم اتفاق افتاد و البته بخشی از آن میراث دولت های گذشته بود.به هر حال عملکرد دولت در بورس در کنار اداره نادرست بازار سهام و وقوع رخدادهایی همچون کنتورسازی سبب شده تا این بازار دست به عصا باشد و تنها حسن نیت مسئولان و حل درست بحران ها می تواند اعتماد از دست رفته را به این بازار بازگرداند.پیشنهاد می کنم اگر می خواهید مردم به بورس اعتماد کنند به عنوان گزینه اول به مردم ثابت کنید که نرخ سود سپرده بانکی واقعا 15 درصد است و راهی برای دور زدن نیست!!

پرده چهارم : دلاری که سرکوب می شود!

سال 90 یعنی درست حدود یکسال بعد از اجرای طرح تحول اقتصادی و هدفمندی یارانه ها دلار به موجودی سرکش تبدیل شد.مردمی که تنها در دوران جنگ تحمیلی و بخشی از دولت سازندگی رفتارهای عجیب و غریب از دلار دیده بودند این بار سال ها پس از آرامش نسبی این ارز تعیین کننده و سرنوشت ساز با جهش یکباره آن مواجه شدند.دلار رفت و رفت تا این که قیمت 4200 تومانی را هم در تابستان 92 تاچ کرد و عملا نسبت به ارزش سال 89 خود حدودا 5 برابر شد.

حالا 4 سال از دوران سرکشی دلار گذشته و این ارز به لطف سیاست کنترل تورم حسن روحانی فعلا در زیر نرخ 4000 تومان جا خوش کرده است.اغلب اقصاددانان می گویند ارزش واقعی دلار بالای 5000 تومان است.

نرخ تورم آمریکا و ایران و شاخص دلار مبنای این اظهارنظرهای اقتصادانان درباره قیمت دلار است.در هفته های گذشته دلار خود را به مرز 4000 تومان رسانده و یکبار هم در آذر 95 توانست با ورود به کانال 4000 تومانی مدتی را در این سطوح بگذراند.

اما حالا که دولت روحانی دوباره رای آورده و همچنان انتقادها از فشرده شدن قیمت دلار وجود دارد،دلار با احتمال تحریک مواجه است.

هر چقدر که رشد قیمت دلار آثار تورمی دارد در گران شدن قیمت سهام نیز اثر گذار است و نوسانات آن در بسیاری از سهم های مهم بورس مثل تولید کنندگان سرب و روی ، آلومینیوم، سنگ آهن ، مس و از همه مهمتر پتروشیمی ها نیز اثرگذار است.

پیش بینی نگارنده این است که پشت پرده دلار برای بورس روشن است و این ارز راهی جز افزایش نرخ ندارد البته شاید آهسته و پیوسته...

بنابراین شانس رشد بازار سهام و اصطلاحا گرفتن P/E (نسبت قیمت به درآمد) بازار سهام از این محل بسیار محتمل است.

پرده پنجم:مجامع بانکی !

هر چند سهم بانک ها از ارزش بازار سهام در مقطع کنونی به سختی به 10 درصد می رسد اما تعیین و تکلیف وضعیت این بانک ها برای بازار سهام مهم ارزیابی می شود.

از سال 95 که بانک مرکزی بانک های ایرانی را ملزم کرد که صورت های مالی خود را بر مبنای زبان گزارشگری مالی بین المللی موسوم به IFRS ارائه دهند چهره جدیدی از بانک های ایرانی به نمایش گذاشته شد.حجم مطالبات مشکوک الوصول و وام های بدون بازگشت ، گیرکردن در باتلاق ملک داری ، بنگاه داری و «مال» داری و سپرده های پرهزینه تنها بخشی از شبه بحران بانکی بود که بعد از شفاف شدن صورت های مالی بانک ها مشاهده می شد.

این رخدادها سبب شد تا وضعیت بحرانی در سهام بانک ها ایجاد شود و بسیاری از بانک ها زیان ده شدند و حتی نماد برخی از آن ها تا مدت ها در بورس متوقف بماند.

به عنوان مثال نماد بانک صادرات از 29 تیر 95 تاکنون در بورس تهران متوقف است و مدت زمان زیادی هم از توقف نماد بانک هایی همچون پاسارگاد و گردشگری می گذرد و هنوز خیلی از بانک ها مجوز برگزاری مجمع سال قبل خود را دریافت نکرده اند.

شبح بحران بانک ها و موسسات اعتباری سبب شد تا چند ماه پیش مردم از ترس از بین رفتن سرمایه خود به برخی موسسات برای دریافت سپرده مراجعه کنند که البته این رخداد با تدبیر و اطمینان بخشی کنترل شد.

حالا داستان بانک ها برای بورس یک ریسک با اهمیت به شمار می رود و بازگشایی آن ها بدون تردید تاثیر منفی قابل اعتنایی بر بازار سهام می گذارد.

پرده ششم : فرجام برجام!

هننوز برجام دوساله نشده که آمریکای بعد از اوباما می خواهد زیر همه چیز بزند.دونالد ترامپ که این روزها با القابی همچون «بچهمدرسهای آمریکا» و «مرد تهدید» در رسانه های آمریکایی و بین المللی خطاب می شود ، از توافقی که دوسال پیش بین ایران و 6 قدرت جهانی شامل آمریکا ، چین ، روسیه ، فرانسه ،بریتانیا و آلمان با مشارکت فعالانه اتحادیه اروپا انجام شد ، خرسند نیست و به دنبال راهکاری است تا بتواند از ادامه آن شانه خالی کند.

در این میان اتحادیه اروپا و کشورهای عضو آن مکررا از پابندی به برجام سخن می گویند و برای مشخص شدن سرانجام داستان پر پیچ و خم پرونده هسته ای ایران فعلا باید همچنان منتظر هفته ها و ماه های پیش رو بود.

نکته اینجاست بعد از امضای برجام ریسک پرونده هسته ای برای بازار سرمایه ایران برطرف شده بود و عملا در تحلیل ها و پیش بینی ها دیگر این متغیر سیاسی به عنوان یک ریسک مورد بررسی قرار نمی گرفت.اما حالا متاسفانه باید گفت دوباره تحولات هسته ای به ویژه اظهارنظرهای رئیس جمهور آمریکا در تحلیل های بورسی مورد ارزیابی قرار می گیرد و رفته رفته سرانجام برجام و متعاقب آن پرونده هسته ای ایران تبدیل به یک دغدغه جدید برای اهالی بازار سرمایه شده است.

پرده هفتم و آخر : تلاطم بازارهای جهانی

رشد قیمت فلزات پایه موسوم به کامودیتی یکی از دلایل رشد بازار سهام در ماه های اخیر است.در واقع این کامودیتی ها بودند که اکنون بازدهی بازار سهام از ابتدای سال جاری تاکنون 11 درصد مثبت شده است.

بررسی های نگارنده نشان می دهد : قیمت مس و دیگر فلزات پایه در سال جاری میلادی تا دو ماه پیش نوسان های محدود در سطوح پایین داشت اما همزمان با انتشار گزارش های مثبت از اقتصاد چین، کاهش ذخیره فلزات پایه در بورس های بزرگ فلزی و کاهش ارزش دلار، قیمت ها به سرعت افزایش یافت.

جهش قابل توجه کامودیتی ها در سال جاری میلادی

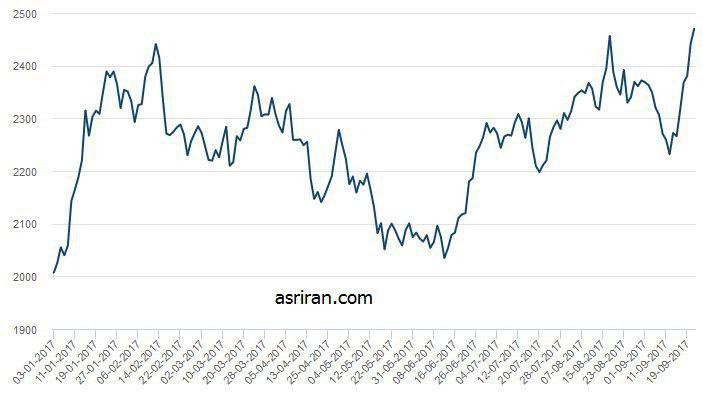

تغییرات قیمت هر تن مس از ابتدای سال جاری میلادی تا کنون

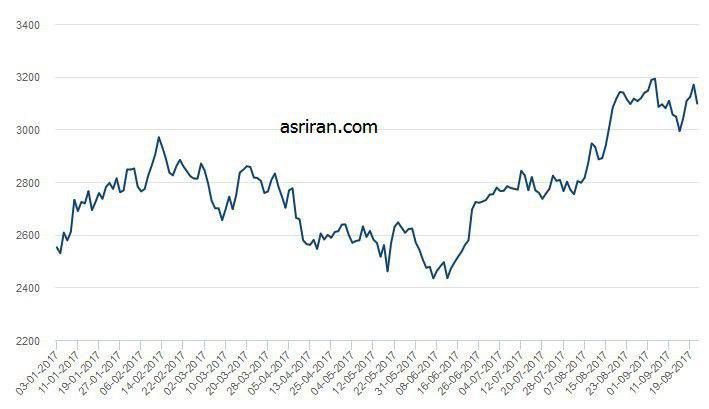

تغییرات قیمت هر تن سرب از ابتدای سال جاری میلادی تاکنون

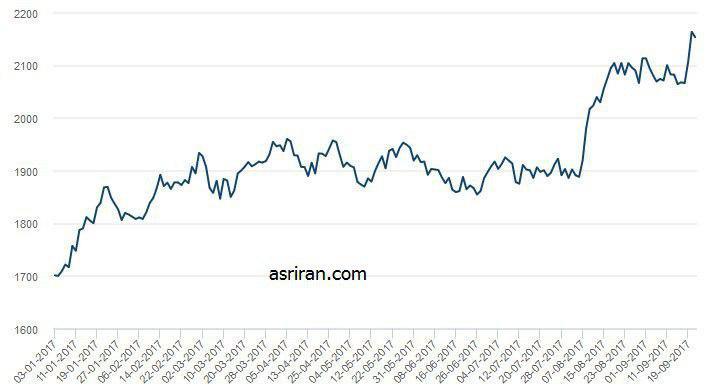

تغییرات قیمت هر تن روی از ابتدای سال جاری میلادی تاکنون

تغییرات قیمت هر تن آلومینیوم از ابتدای سال جاری میلادی تاکنون

در دو هفته گذشته قیمت ها اصلاح شده زیرا از یک سو بر ذخیره برخی فلزات پایه افزوده شده و از سوی دیگر نشانه هایی از کاهش فعالیت های اقتصادی در چین مشاهده شده است.

در ماه های آینده احتمال کاهش قیمت ها به زیر سطوح کنونی کم است زیرا مصرف فلزات پایه در چین کاهش قابل ملاحظه پیدا نخواهد کرد و نیز احتمالا ارزش دلار در مسیر کاهش به حرکت خود ادامه خواهد داد. در واقع اصلاح قیمت ها که پس از رشد سریع آن ها رخ داده، طبیعی بوده و ادامه پیدا نخواهد کرد. البته فعالان بازار و معامله گران نباید انتظار داشته باشند ،نوسان قیمت ها اندک باشد.

در زمستان از حجم فعالیت های زیرساختی و ساخت و ساز مسکن در چین کاسته می شود و این عامل در کنار احتمال پایین بروز اختلال در عرضه از معادن بزرگ، فشارهایی بر قیمت ها وارد می کند اما افق بازار مثبت است زیرا اقتصاد چین به سمت رونق حرکت می کند.

حالا بازارهای جهانی هم می توانند مسیر بورس ما را تغییر دهند ، در حالی که سال گذشته به دلیل رکود و پایین بودن قیمت ها رصد قیمت های جهانی کالاها به مقدار کنونی مهم و کلیدی نبود.

روزنامه نگار اقتصادی و کارشناس بورس

.png)